Modelo 303: Guía completa para la declaración trimestral del IVA en España

El Modelo 303 desempeña un papel clave en la gestión fiscal de las empresas en España. Este formulario para la autoliquidación del Impuesto sobre el Valor Añadido (IVA) es obligatorio para todos los contribuyentes que realizan actividades empresariales o profesionales sujetas al IVA. Presentado de manera trimestral, el Modelo 303 es fundamental en el cálculo y declaración del IVA.

La Agencia Estatal de Administración Tributaria (AEAT) ha simplificado enormemente el proceso al permitir la presentación electrónica, ofreciendo ventajas específicas a los contribuyentes. Sin embargo, el mundo del IVA es amplio y lleno de detalles, como los regímenes especiales, la posibilidad de modificación y devolución del IVA, entre otros aspectos relevantes para empresarios y profesionales. Mantenerse al día con las últimas modificaciones de la normativa es esencial.

¿Quieres saber más sobre el Modelo 303 y cómo cumplir con tus obligaciones fiscales trimestrales? ¡Continúa leyendo!

¿Qué es el modelo 303?

El modelo 303 es una declaración tributaria que se utiliza para la autoliquidación del Impuesto sobre el Valor Añadido (IVA) en España. Debe ser presentado de forma trimestral por cualquier profesional o empresario que desarrolle una actividad sujeta a IVA.

El objetivo principal del modelo 303 es informar a la Agencia Estatal de Administración Tributaria (AEAT) sobre las operaciones realizadas durante el trimestre y liquidar el IVA correspondiente a dichas operaciones.

En este modelo, se incluye información detallada sobre las operaciones sujetas al IVA, tanto las realizadas en territorio nacional como las operaciones intracomunitarias. Es necesario reflejar el IVA repercutido en las facturas de venta y el IVA soportado en las facturas de gastos para determinar el importe a ingresar o a compensar con la Hacienda Pública.

Quién está obligado a presentar el modelo 303

El procedimiento de autoliquidación del impuesto del IVA es fundamental para cumplir con las obligaciones fiscales relacionadas con el Modelo 303 en España.

- Empresarios y profesionales que realicen actividades económicas sujetas al Impuesto sobre el Valor Añadido (IVA) están obligados a presentar el Modelo 303.

- Esta obligación aplica tanto a contribuyentes individuales como a entidades jurídicas, sin importar la forma jurídica o régimen fiscal al que estén acogidos. Por consiguiente, incluso los sujetos pasivos que operan bajo el régimen de prorrata (con algunas actividades sujetas a IVA y otras no) también están obligados a presentar este modelo trimestralmente.

- Los autónomos en régimen de recargo de equivalencia (comerciantes minoristas), régimen simplificado (a través de la aplicación de los módulos) y los dedicados a actividades agrícolas, ganaderas y pesqueras en régimen especial están exentos de presentar el modelo 303.

- El modelo 303 debe presentarse aunque no se hayan realizado operaciones sujetas al IVA en el trimestre, indicando en la casilla correspondiente que se trata de una declaración sin actividad.

Cuándo se presenta el modelo 303

La presentación del Modelo 303 se realiza de forma trimestral, debiendo declarar las operaciones realizadas durante el trimestre natural anterior. Los trimestres naturales corresponden a los periodos de tiempo del 1 de enero al 31 de marzo, del 1 de abril al 30 de junio, del 1 de julio al 30 de septiembre y del 1 de octubre al 31 de diciembre.

No obstante, existe una excepción para los autónomos que están inscritos en el Registro de Devolución Mensual del IVA (REDEME). En este régimen voluntario, estos autónomos pueden presentar este modelo de forma mensual, rompiendo con la periodicidad trimestral estándar.

Es importante cumplir con los plazos para la presentación del modelo 303, ya que cualquier demora o inexactitud en dicho formulario podría dar lugar a requerimientos y penalizaciones por parte de la Agencia Tributaria.

¿Puedo presentar el modelo 303 fuera de plazo?

La puntualidad en las obligaciones fiscales es esencial para mantener una gestión fiscal eficiente y evitar posibles complicaciones legales y económicas. En el ámbito de la tributación, la presentación oportuna de modelo 303, se erige como un pilar fundamental. Sin embargo, en ocasiones, circunstancias imprevistas o errores pueden hacer que no presentemos en el plazo establecido el modelo. Es importante tener en cuenta que, aunque estas situaciones podrían justificar la presentación fuera de plazo, aún se pueden aplicar ciertas consecuencias. Si efectuamos el pago antes de que la Administración nos notifique, evitaremos sanciones por el retraso, pero en cambio, se aplicarán intereses en el pago debido a la tardanza en cumplir con el plazo establecido.

Recargos e intereses de demora:

La Agencia Tributaria puede imponer recargos sobre la cantidad adeudada y aplicar intereses que se acumulan a medida que pasa el tiempo. Estos incrementos económicos buscan incentivar el cumplimiento puntual de las obligaciones tributarias. Los recargos asociados a la presentación tardía del modelo 303 consisten en un 1% fijo, al cual se añade un 1% adicional por cada mes completo de retraso en el que se presente la liquidación o declaración. Después de transcurrir más de 12 meses desde la fecha límite original, el recargo se incrementa al 15%.

Sanciones y notificaciones:

Además de los recargos e intereses, la Agencia Tributaria tiene la autoridad para imponer sanciones por presentar declaraciones fuera del plazo establecido. Las sanciones pueden variar en función de la gravedad de la infracción y el tiempo de retraso. Asimismo, es probable que los contribuyentes reciban requerimientos y notificaciones detallando las obligaciones pendientes y las acciones que deben tomar. La sanción se determinará en función de la cantidad no ingresada en el plazo establecido, oscilando su cuantía entre el 50% y el 150% del importe no abonado correspondiente al IVA trimestral.

Cálculo del IVA a declarar

El cálculo del IVA a declarar en el Modelo 303 se basa en la diferencia entre el IVA repercutido o devengado, que es el impuesto cobrado a los clientes por la realización de una operación sujeta al IVA, y el IVA soportado o deducible, que es el impuesto pagado a proveedores por la adquisición de bienes y servicios necesarios para la actividad económica.

- Para calcular el IVA repercutido o devengado, se suman las cuotas de IVA aplicables a las operaciones realizadas, ya sean por venta de bienes o servicios, y se incluyen en el apartado correspondiente del modelo.

- Para calcular el IVA soportado o deducible, se suman las cuotas de IVA soportado en las adquisiciones de bienes y servicios y se declaran en el apartado correspondiente del modelo.

- La diferencia entre el IVA repercutido y el IVA soportado es el IVA a ingresar o a compensar, dependiendo de si el resultado es positivo o negativo.

Es importante tener en cuenta que el Modelo 303 también permite declarar las rectificaciones de autoliquidaciones previas y las solicitudes de devolución del IVA.

Régimen especial y otras consideraciones

Dentro del Modelo 303, existen consideraciones especiales que se aplican a ciertos sectores o situaciones específicas. Estas consideraciones implican regímenes especiales que deben ser tenidos en cuenta al presentar la declaración del IVA en España.

Régimen especial de agricultura, ganadería y pesca

El régimen especial de agricultura, ganadería y pesca es aplicable a aquellos contribuyentes que se dedican a estas actividades. Bajo este régimen, algunos aspectos clave a tener en cuenta son:

- Exención del IVA para determinados productos agrícolas, ganaderos o pesqueros, siempre que se cumplan ciertos requisitos establecidos por la normativa.

- Posibilidad de deducir el IVA soportado en la adquisición de bienes y servicios relacionados directamente con estas actividades.

- Reglas especiales para la determinación de la base imponible y el cálculo del IVA a ingresar.

Régimen especial de recargo de equivalencia

El régimen especial de recargo de equivalencia se aplica a determinadas actividades comerciales minoristas. Algunos puntos destacados de este régimen son:

- Cálculo y liquidación simplificados del IVA, donde el recargo de equivalencia sustituye a la declaración trimestral del Modelo 303.

- Los proveedores son los responsables de ingresar el IVA correspondiente, asumiendo el comerciante minorista un único pago global.

- Exención de la obligación de llevar libros registro del IVA.

- Limitaciones en la deducción del IVA soportado en las adquisiciones relacionadas con estas actividades.

Es importante conocer y aplicar correctamente estos regímenes especiales para cumplir con las obligaciones tributarias y evitar posibles sanciones o problemas futuros. Recuerda consultar la normativa vigente y, en caso de dudas, buscar asesoramiento profesional.

Inversión del Sujeto Pasivo

La inversión del sujeto pasivo es una figura clave que puede surgir en ciertas transacciones específicas entre empresas, como por ejemplo determinadas operaciones inmobiliarias o transacciones que involucran residuos y chatarra. Este concepto altera la responsabilidad tradicional del vendedor de liquidar el IVA, trasladándola al comprador. En el contexto del modelo 303, es crucial identificar y reportar correctamente las operaciones que implican inversión del sujeto pasivo. A pesar de no aplicar el IVA en la factura, la entidad emisora de la facturas aún debe cumplir con la obligación de informar. La casilla 61 correspondiente a esta figura te permite informar de manera adecuada sobre estas transacciones especiales, asegurando la conformidad con las normativas fiscales.

Comienza tu prueba gratuita de 7 días

Comienza a digitalizar y automatizar tu proceso contable desde hoy con Inmatic.

Modificaciones y devoluciones en el modelo 303

En el ámbito del modelo 303, existen dos aspectos importantes a considerar en relación a las modificaciones y devoluciones. Estos son:

Modificación en autoliquidaciones previas

Si al presentar una autoliquidación del modelo 303 te das cuenta de que existen errores o necesitas realizar modificaciones, es posible corregir la liquidación del IVA presentada previamente. Para ello, deberás presentar una nueva autoliquidación del IVA, marcando la casilla correspondiente a la modificación y detallando las modificaciones realizadas.

Es importante tener en cuenta que la modificación de una autoliquidación debe realizarse dentro del plazo establecido para la presentación del modelo 303 correspondiente al período en el que se realizó la liquidación original.

Además, la modificación de una autoliquidación previa no implica automáticamente la devolución o compensación del IVA, sino que simplemente corrige los datos presentados inicialmente.

Solicitud de devolución del IVA

En determinadas situaciones, es posible solicitar la devolución del IVA pagado previamente. Esto puede ocurrir cuando se hayan realizado operaciones que generen el derecho a la devolución, como la exportación de bienes o la realización de determinadas actividades exentas.

Para solicitar la devolución del IVA, es necesario presentar una solicitud ante la Administración Tributaria. Esta solicitud debe incluir la información correspondiente a la base imponible, el importe del IVA y cualquier otra documentación necesaria que respalde la solicitud.

Es importante tener en cuenta que la solicitud de devolución del IVA debe presentarse dentro del plazo establecido por la normativa vigente. Además, la Administración Tributaria puede llevar a cabo comprobaciones o requerimientos adicionales antes de aprobar la devolución solicitada.

AEAT modelo 303 y su presentación electrónica

De acuerdo con la Orden HFP/1395/2021, del 9 de diciembre, desde el 1 de enero de 2023 el modelo 303 sólo se puede presentar de forma telemática en la sede de la AEAT. Se ha eliminado la opción de presentarlo en papel impreso, agilizando y simplificando el proceso para los contribuyentes. A continuación, se detallan los requisitos necesarios para realizar la presentación electrónica y las ventajas que ofrece esta modalidad.

Requisitos para la presentación electrónica

- Para la presentación electrónica del modelo 303 es necesario el DNI electrónico, Cl@ve PIN o certificado digital válido y reconocido por la AEAT.

- Algunos tipos de contribuyentes, como grandes empresas, grandes contribuyentes, sociedades anónimas y de responsabilidad limitada, están obligados a usar la firma electrónica.

- Disponer de un software o aplicación homologada por la AEAT para realizar la presentación electrónica.

- Tener acceso a internet y contar con una conexión estable y segura.

Ventajas de la presentación electrónica

- Ahorro de tiempo y recursos al evitar desplazamientos y trámites presenciales.

- Posibilidad de presentar el modelo 303 de forma más rápida y ágil.

- Reducción de errores al contar con herramientas que facilitan la cumplimentación correcta del formulario.

- Acceso a la confirmación de la presentación y al justificante electrónico.

- Posibilidad de obtener información actualizada y asistencia por parte de la AEAT a través de su plataforma online.

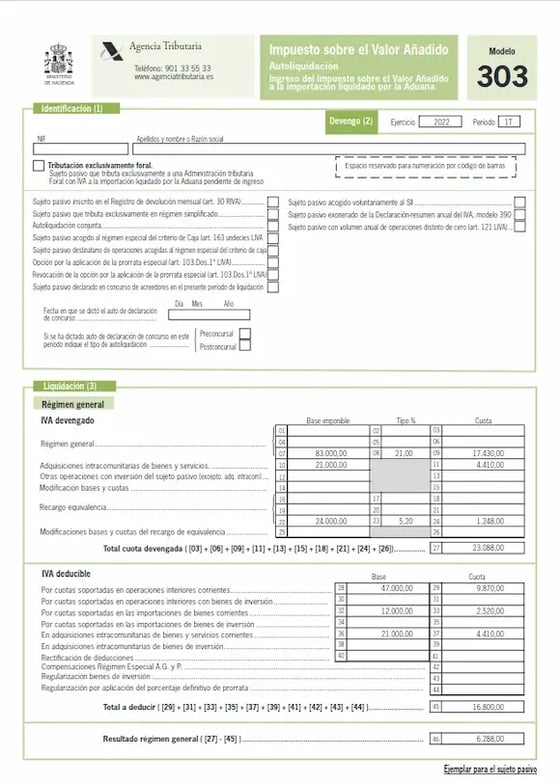

Ejemplo modelo 303

Aspectos destacados del modelo 303 para empresarios y profesionales

En esta sección, se detallarán los principales aspectos destacados del modelo 303 para los empresarios y profesionales, abordando diferentes temáticas relacionadas con su presentación y obligaciones.

Modelos tributarios relacionados con el modelo 303

- Modelo 390: Declaración resumen anual del IVA

- Modelo 347: Declaración informativa de operaciones con terceras personas

- Modelo 349: Declaración recapitulativa de operaciones intracomunitarias

- Modelo 322: Régimen especial del Grupos de entidades. Modelo individual. Autoliquidación mensual del IVA.

- Modelo 353: Régimen especial del Grupo de entidades. Modelo agregado. Autoliquidación mensual del IVA.

Estos modelos tributarios están vinculados al modelo 303 y es importante tener en cuenta sus particularidades y requisitos.

Obligaciones de registro y alta en el modelo 303

Para poder presentar el modelo 303, es necesario cumplir con las obligaciones de registro y alta correspondientes. Algunas de las consideraciones a tener presentes son:

- Inscripción en el Registro de Empresarios y Profesionales

- Actualización de la situación censal ante la Agencia Tributaria

- Comunicación de la modificación de datos o cambios en la actividad económica

Es fundamental cumplir con estas obligaciones para llevar a cabo la correcta presentación de la autoliquidación del IVA a través del modelo 303.

Obtención de datos y libros contables

Para la correcta presentación del modelo 303, es necesario contar con los datos y libros contables que respalden las operaciones realizadas. Esto incluye registros de facturas emitidas y recibidas, así como documentos relacionados con el IVA.

Para obtener estos datos, es fundamental mantener una adecuada gestión contable y registrar todas las operaciones según la normativa vigente. Mantén actualizados los libros contables, archiva y conserva correctamente los justificantes y documentos relacionados con el IVA.

Modificaciones recientes en la normativa del modelo 303

En los últimos años, se han implementado diversas modificaciones en la normativa del modelo 303, con el objetivo de adaptarse a los cambios en el reglamento del IVA. Estas modificaciones tienen como fin mejorar la gestión y el control del impuesto, así como simplificar los trámites para los contribuyentes.

Real Decreto de modificaciones y adaptación al reglamento del IVA

Uno de los principales cambios en la normativa del modelo 303 ha sido la aprobación del Real Decreto de modificaciones y adaptación al reglamento del IVA. Este decreto tiene como finalidad actualizar y ajustar las disposiciones del modelo 303 a las nuevas directrices establecidas en el reglamento del IVA.

Entre las modificaciones más destacadas se encuentran:

- Ampliación de los plazos de presentación: Se ha ampliado el plazo de presentación del modelo 303, permitiendo a los contribuyentes disponer de más tiempo para cumplir con sus obligaciones tributarias.

- Modificaciones en el formato de presentación: Se han introducido cambios en el formato de presentación del modelo, con el objetivo de facilitar la correcta cumplimentación y presentación de la declaración trimestral del IVA.

- Nuevos requisitos y obligaciones: Se han establecido nuevos requisitos y obligaciones para los contribuyentes que presentan este modelo, con el fin de mejorar la calidad de la información proporcionada y garantizar una mayor transparencia en la gestión del impuesto.

- Actualización de los tipos impositivos: Se ha procedido a la actualización de los tipos impositivos aplicables en la autoliquidación del IVA, de acuerdo con las modificaciones legislativas correspondientes.

- Presentación telemática: Desde enero de el 2023 sólo se permite la presentación del modelo 303 de forma telemática en la sede electrónica de la AEAT (Orden HFP/1395/2021).

Estas y otras modificaciones recientes en la normativa del modelo 303 buscan adaptar el sistema tributario a las necesidades y exigencias actuales, garantizando una gestión eficiente y transparente del impuesto sobre el Valor Añadido en España.

En resumen, en este artículo hemos explorado los detalles del modelo 303, comprendiendo su propósito y el proceso de presentación. Estos conocimientos te proporcionarán una visión un poco más clara de tus responsabilidades fiscales, simplificando el camino para que puedas gestionar tus trámites tributarios con confianza y eficacia. Estar al tanto de las novedades normativas es la clave para asegurar una autoliquidación precisa y beneficiarse de las opciones que ofrece. ¡Que tus números siempre sumen a tu favor y tu gestión fiscal sea impecable!